退職金を受け取ったとき、確定申告は原則不要です。退職金は支払い時に源泉徴収されているため、税金の申告は必要ありません。

ただし「退職所得の受給に関する申告書」を提出していない場合や、年の途中で退職した場合には、確定申告をしたほうが良いです。

退職金の確定申告で還付が受けられるケースや税金の計算方法、確定申告の方法について解説します。

退職金の確定申告をしないとどうなるの?

一般的には退職金の確定申告をしなくても問題ありません。ただし「退職所得の受給に関する申告書」を会社に提出していない場合、退職所得控除が適用されず、退職金に20.42%をかけた金額で源泉徴収されてしまいます。

退職金は何円までなら税金がかからない?

勤続年数に応じて異なります。たとえば勤続40年の場合、2,200万円分は所得税が非課税です。

この記事を監修した税理士

安田亮公認会計士・税理士事務所 - 兵庫県神戸市中央区元町通

退職金の確定申告は原則不要!「退職所得の受給に関する申告書」がポイント

「退職所得の受給に関する申告書」を提出していれば問題なし

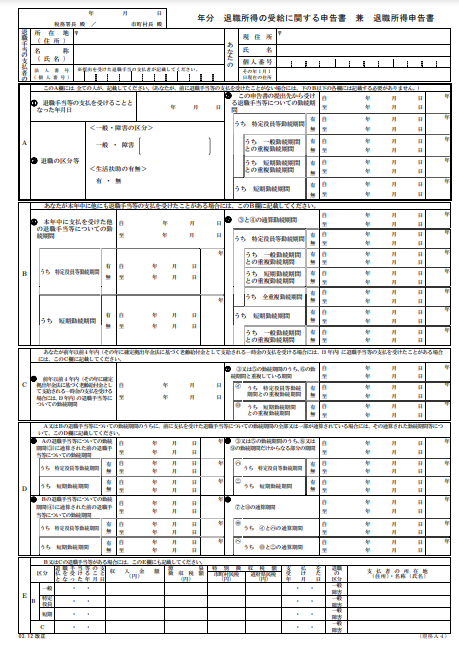

「退職所得の受給に関する申告書」とは、退職金を受け取る人が、退職前に職場に提出する書類です。

この「退職所得の受給に関する申告書」を提出することで、退職所得控除が適用されます。退職所得控除は税額が小さくなるように設定されている制度であるため、受給者の負担も少ないです。

もしも提出していない場合は、退職所得控除が適用されず、20.42%の源泉徴収がされてしまいます。この場合、確定申告をすることで納めすぎた税金を精算することが可能です。

「退職所得の受給に関する申告書」を提出していれば、そもそも正しい金額で源泉徴収されるため、確定申告をする必要はありません。

「退職所得の受給に関する申告書」を提出したか分からない場合は?

会社によっては「退職所得の受給に関する申告書」を職場側で作成することもあります。

退職金を受け取ったものの「申告書を提出したかどうかわからない」という場合には、「退職所得の源泉徴収票・特別徴収票」で確認しましょう。

「退職所得の源泉徴収票・特別徴収票」は退職金受取時に会社から配布される書類です。

適切に源泉徴収されていれば画像の赤の部分に金額が記載されます。そのため「退職所得の受給に関する申告書」を提出しているということです。

「退職所得の受給に関する申告書」を提出していない場合は、画像の青い部分に金額が記載されます。

退職金の確定申告は公務員でも原則不要

退職金の確定申告は公務員や消防団に所属している場合も原則不要です。民間企業と同様で「退職所得の受給に関する申告書」を提出すれば、源泉徴収後の退職金が支払われます。また中退共に所属している場合でも不要です。

退職金をもらって確定申告したほうが良いケース

確定申告をしたほうがお得になる場合として、下記のパターンが挙げられます。

|

1.「退職所得の受給に関する申告書」を提出していない

会社を退職する際に提出するはずの「退職所得の受給に関する申告書」を提出していない場合、確定申告するべきです。

「退職所得の受給に関する申告書」は退職金を受け取る人が会社に提出する書類で、氏名、住所などの事項を記入します。この「退職所得の受給に関する申告書」を会社に提出しないと、退職所得控除が適用された適切な源泉徴収がなされません。

この場合受け取った退職金は20.42%という高い税率で源泉徴収されてしまいます。つまり所得税の払い過ぎです。

退職金にかかる所得税を計算して確定申告すれば、納めすぎた税金の還付が期待できるでしょう。

2.年の途中で会社を退職して、年末調整されてない

会社を1月から12月の途中で退職し再就職していない場合には、確定申告をすると払いすぎた税金が戻ってくる可能性が高いです。

年の途中で退職すると、退職した会社では年末調整を行ってくれません。年末調整は、1月1日~12月31日までの1年間における所得と所得税を計算しなおして精算する制度です。

給料にかかる所得税は月々源泉徴収されていますが、年末調整で1年分の所得税を計算しなおす時には源泉徴収時には考慮されない生命保険料などの各種控除を加味します。こうして源泉徴収された税額より所得税が少なかった場合、払いすぎた分について還付が行われるのです。

ところが年の途中で退職した場合には年末調整が行われず、所得税も還付されません。

例年、年末調整時に還付が発生していた人は、退職した年に確定申告を行うことで払いすぎた所得税が還付される可能性が高いと言えるでしょう。

また今まで毎年の年末調整で還付が行われなかった人でも、年収が減っていれば確定申告で還付されることがあります。なぜなら退職したのが原因で年間の収入が少なくなると、配偶者控除や基礎控除が源泉徴収で控除しきれない可能性が高いからです。

3.年の途中で転職して、源泉徴収票を提出していない

退職以前の年内に転職した場合、転職先の会社に以前の会社の源泉徴収票を渡すことで、あわせて年末調整を行ってくれます。

そのため基本的には確定申告は不要です。ただし、転職時に源泉徴収票を提出していない場合、前職で源泉徴収された税金が調整されません。

そのため確定申告をすることで、納めすぎた税金が還付される可能性があります。

4.副業で赤字がある(不動産・事業・山林・譲渡所得のみ)

不動産投資などの副業で赤字がある場合には確定申告を検討しましょう。赤字を退職金と相殺する「損益通算」を行い、還付金が戻ってくることがあります。

不動産などの副業所得が赤字の場合には、所得から赤字額を引くことが可能です。それでも赤字が残ってしまう場合は、更に退職所得から引くことができます。

損益通算をすると、退職所得から源泉徴収されていた所得税から還付を受けることが可能です。

なお損益通算できるのは「不動産所得」「事業所得」「山林所得」「譲渡所得」のみである点に注意しましょう。

損益通算したい場合は専門家への相談を

損益通算には赤字をどこから引くことができるかの順序があり、仕組みが複雑です。また不動産所得や事業所得の計算をするためには、税務の専門知識が必要になることもあります。

専門家である税理士に相談しながら確定申告を行うと節税のアドバイスも受けられるので、相談してみると良いでしょう。

5.医療費控除・ふるさと納税などで控除を受けたい

医療費控除・ふるさと納税は確定申告することで所得税の還付や住民税の軽減を受けられる控除制度です。 控除を受けたい場合、忘れずに確定申告を行ないましょう。

【医療費控除とは】

医療費控除は「1年間に支払った医療費の総額が所得金額の5%または10万円を超えた場合」、200万円を限度として受けることができます。また医療費控除は還付を受ける本人だけでなく、配偶者や扶養家族などの医療費も合計した額で計算し、所得の金額から差し引くことができます。

【ふるさと納税とは】

ふるさと納税とは好きな自治体に寄付をすると2,000円を超える部分の税金が控除され(※控除上限あり)、更に自治体から返礼品も貰える仕組みです。

税金控除の限度額は、所得金額や家族構成から算出されます。

ただしふるさと納税の控除対象が、退職金の税金にどう関わるかは自治体によって変わってきます。ふるさと納税を利用する際は、事前に自治体に問い合わせて上限額を把握しておくと良いでしょう。

公的年金等の収入金額の合計額が400万円を超す場合

退職後に公的年金を受給して、その年の年金の収入金額が400万円を超す場合は、確定申告をしなければなりません。もし年金を複数から受給している場合は、その合計額が400万円を超す場合になります。

ここでの公的年金とは、例えば国民年金、厚生年金、過去の勤務により会社などから支払われる年金(企業年金基金から給付される年金等)などをいいます。生命保険契約などに基づいて受給する年金は該当しません。

社会保険・生命保険・地震保険などの控除を受ける場合

退職後に以下のような支払がある場合は、社会保険料控除、生命保険料控除、地震保険料控除を受けられるため、確定申告をしたほうが良いでしょう。

- 健康保険の任意継続保険料

- 国民健康保険の保険料

- 国民年金保険料

- 生命保険料

- 地震保険料

退職金を2社から受け取った・受給者が亡くなっているときはどうすべき?

退職金を2社以上から受け取る、受給者が亡くなっているといった特殊なケースでは、書類の提出や課税方法が変わる点に注意しましょう。

【退職金を複数回受け取る場合】申告書の提出方法が変わる

退職者が他の会社からも退職金をすでに受け取っている場合、「退職所得の受給に関する申告書」に他にも退職金を受け取った旨を記載したうえで、他社で受け取った「退職金についての源泉徴収票」を添付して提出する必要があります。

申告書を同じタイミングで提出する場合には、「退職所得の受給に関する申告書」に退職金を受け取る順番を記載しましょう。

上記書類を適切に提出していれば確定申告は不要です。ただし提出していない場合には、片方または両方の退職金に20.42%の税金が徴収されてしまうので、確定申告をして還付を受けましょう。

【退職金の受給者が亡くなった場合】3年以内だと相続税の課税対象

退職金を受け取る人が既に亡くなっているとき、功労金などの給与や、退職金に該当する退職手当金は「退職手当金等」と呼ばれます。

この退職手当金等は、亡くなってから3年以内に支給金額が確定した場合、相続税の課税対象です。

ただし退職手当金を相続人が受け取るのであれば、非課税限度額が設定され、全額が課税対象にはなりません。非課税限度額は「500万円 × 法定相続人の数」で計算されます。

なお相続税の課税対象になるので、所得税の課税対象からは外れます。

退職金を分割で受け取る場合は確定申告が必要なことも

分割で受け取る場合には、確定申告が必要になることもあるため、注意が必要です。

退職金は、分割で受け取る、または一時金と併用して一部だけを分割で受け取る選択ができるケースがあります。分割で受け取れる退職金の制度は以下の通りです。

- 確定給付企業年金

- 企業型確定拠出年金

- 中小企業退職金共済

分割で受け取った退職金の所得区分は、雑所得です。公的年金と同様に公的年金等控除が受けられ、税負担が軽減されています。

「公的年金等」と「分割で受け取った退職金」の合計額が400万円を超える場合、確定申告が必要です。400万円以下であって、その他の所得が20万円以下であれば原則として確定申告は必要ありませんが、所得控除などを受けたい場合は確定申告をすると良いでしょう。

退職金にかかる税金の計算方法・具体例

「退職所得の受給に関する申告書」を提出しなかった場合、自分で退職所得や所得税額を計算し、確定申告を行わなくてはなりません。

退職金にかかる税金を求めるのに必要な、「退職所得控除額」「課税退職所得額」の計算方法を解説します。

退職金にかかる税金の計算方法

本来、所得税は退職金そのものではなく、控除を加味した後の「課税退職所得」に対してかかるものです。

退職金は老後の生活を保障するのに必要といった点から、税収額が他の所得より優遇され、「課税退職所得」の金額が少なくなっています。

退職金にかかる税金の計算式は以下です。

→退職金にかかる所得税額 |

退職所得控除額の計算方法

「退職所得控除額」の求め方は以下です。退職所得控除額は勤続年数によって異なり、勤続20年を超えると増える仕組みとなっています。

| 勤続年数 | 退職所得控除額(勤続年数=A) |

|---|---|

| 1~2年 | 80万円 |

| 3年~20年 | 40万円×A |

| 20年超 | 800万円+70万円×(A-20年) |

(注1)障害者になったことが直接の原因で退職した場合の退職所得控除額は、上記の方法により計算した額に、100万円を加えた金額となります。

(注2)前年以前に退職金を受け取ったことがあるとき又は同一年中に2か所以上から退職金を受け取るときなどは、控除額の計算が異なることがあります。

引用元:国税庁「退職所得の計算方法」

勤続年数が20年以下の場合は基本的に「勤続年数に40万円をかけた金額」が所得控除額となります。なお80万円未満(勤続1~2年)の場合、80万円が所得控除額です。

そして勤続年数が20年を超えた場合、超えた年数(=A-20)分は1年につき70万円として計算します。

勤続年数に端数が出る場合には切り上げて計算をしましょう。

所得税額の計算方法

「所得税額」の求め方は国税庁の「所得税の速算表」を参考にしましょう。

退職金の税金計算シミュレーション【退職金2500万円、勤続30年】

図の例にもある、「退職金2500万円、勤続30年の場合」だと以下の計算になります。

| 退職所得控除額:800万円(※20年まで)+70万円×10年=1500万円

課税退職所得額:(2500万円-1500万円)×1/2=500万円 所得税額 :500万円×20%-42万7500円=57万2500円 退職金にかかる税額:57万2500円+(57万2500円×2.1%)=58万4522円 |

退職金の金額によっては所得税がかからない

退職所得控除額が退職金より大きい場合、課税退職所得額が0円以下となり、そもそも所得税がかかりません。

勤続年数に対し、以下の金額以下であれば退職金の所得税は非課税です。

| 勤続年数 | 非課税になる退職金額 |

|---|---|

| 10年 | 400万円以下 |

| 20年 | 800万円以下 |

| 30年 | 1500万円以下 |

| 40年 | 2200万円以下 |

なおこちらはあくまで「退職所得控除」が適用されている場合においてです。「退職所得の受給に関する申告書」を提出していない場合は、確定申告をしなければいけない点を忘れないようにしましょう。

【注意】勤続年数5年以下の経営者・公務員は退職所得への課税額が増える

役員や公務員で令和4年1月1日以降支給される退職金(短期退職所得等)のうち、勤続年数が5年以下の者については、退職所得金額が300万円を超える部分について、退職所得の計算における「1/2」が適用されません。

そのため退職金のうち課税対象となる金額が増えてしまう点に注意しましょう。役員や公務員とは具体的に下記の人を指します。

- 法人の取締役、執行役、会計参与、監査役、理事及び清算人並びにこれら以外の者で法人の経営に従事している一定の者

- 国会議員及び地方公共団体の議会の議員

- 国家公務員及び地方公務員

引用元:国税庁「退職所得の計算方法」

退職金の確定申告をスムーズに終わらせる方法

退職金の確定申告をすることになったものの、何が必要か分からない・書き方が分からない・そもそも面倒くさいと感じる方もいると思います。

確定申告をスムーズに終わらせるには、国税庁の「確定申告書作成コーナー」の利用がおすすめです。

必要書類を事前に用意しておく

確定申告をする際には、事前に記入時に必要な書類を集めておきましょう。

- 給与や退職金の源泉徴収票

- 生命保険料や寺院保険料などの控除証明書

- 社会保険料の納付書

特に退職後に自分で納めた社会保険料の納付書は忘れずに用意しましょう。国民健康保険などに加入し、介護保険料と併せて納付した保険料や、夫婦の国民年金保険料などが該当します。

確定申告書作成コーナーが便利

初めて確定申告を行なう方であれば、国税庁のサイト「確定申告書作成コーナー」を利用するとスムーズに確定申告書類を作成できます。

e-Taxの提出だけでなく、紙の書類の作成も行えますよ。

1「作成開始」から作成

2 提出方法を選択(税務署に郵送や持参する場合「印刷して提出」を選択)

3 申請したい年を選択し、「所得税」を押す

4 生年月日などを入力し、質問に答える

5 退職所得はページ下部の「分離課税の所得」の欄にあるので、「入力する」をクリック

6 「退職所得の源泉徴収票」を見ながら、各項目に入力していく

手書きの場合「申告書第三表」も作成する

譲渡所得や退職所得といった所得は、給与などとは別に税額を計算する「分離課税」制度が適用されています。そのため一般的に使用する確定申告書第一表・第二表とは別に、「確定申告書第三表(分離課税用)」も記入して提出しましょう。

申告書第三表に記入するべき項目は以下の表の通りです。源泉徴収票に記載されている金額を間違えないように転記しましょう。

| 申告書第三表上の記入欄 | 記入する内容 |

|---|---|

| 収入金額の「退職所得」(㋥欄) | 源泉徴収票の「支払金額」 |

| 所得金額の「退職所得」(76欄) | (「支払金額」-「退職所得控除額」)×1/2 |

| 税金の計算の「課税される所得金額」(84欄) | 76欄の1,000円未満の端数切り捨て

(第一表で引ききれなかった控除がある場合、その控除も適用) |

| 税金の計算(92欄) | 84欄×税率-控除額

※「所得税の速算表」に応じて計算 |

| 85から92までの合計(93欄) | 85欄から92欄までを合計した数値 |

| 退職所得に関する事項 | 「一般退職手当等」「短期退職手当等」「特定役員退職手当等」それぞれに応じて収入金額・退職所得控除額を記入 |

また第二表の「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」にも該当する内容を記入します。

第一表・第二表の書き方は以下で詳しく説明しています。

監修税理士からのコメント

安田亮公認会計士・税理士事務所 - 兵庫県神戸市中央区元町通

確定申告の相談はプロである税理士へ!

退職時の確定申告は原則として不要ですが、確定申告をすることで還付を受けることができるケースがあります。

しかし税務署に問い合わせると「確定申告をする必要はない」という回答が基本的に行われ、本当は確定申告をすると還付を受けることができるのに、還付を受けそびれる方も多くいるようです。

どうすべきか迷っている方は、専門家である税理士に相談することで素早く解消できますよ。

最短1分で見積もりが届く

確定申告の経験が豊富な税理士をお探しの方に、全戸奥の税理士が登録する「ミツモア」がおすすめです。お住まいの地域や希望条件などを入力するだけで、最大5社の税理士から、最短1分で見積もりが届きます。

口コミがあるので、他の人の評価を見ながら選ぶことができるのも安心です。税理士とチャットでやり取りができるため、相談したうえで依頼するか判断できますよ。