「社会保険料控除」は所得控除のひとつです。確定申告や年末調整で適用すると、健康保険料や国民年金保険料など1年間に支払った社会保険料の全額を控除できます。

「少しでも多く節税したい」あなたのために、社会保険料控除で受けられる恩恵や対象の保険料についてわかりやすく解説します。

この記事を監修した税理士

安田亮公認会計士・税理士事務所 - 兵庫県神戸市中央区元町通

社会保険料控除とは?対象者や対象期間

社会保険料控除が適用されれば、所得税にかかる税金負担を軽減できます。確定申告や年末調整の際に忘れずに申告しましょう。

社会保険料控除は所得控除のひとつ

社会保険料控除とは1年間で支払った社会保険料を所得から控除する制度です。年金保険、健康保険、介護保険、雇用保険、労災保険などの社会保険料が対象で、控除を適用することで所得税や住民税の負担を軽減できます。

社会保険料控除は確定申告や年末調整のタイミングで申請することが可能です。働き方によって申請方法が違うので注意しましょう。

1年間に支払った社会保険料が控除の対象

社会保険料控除の対象は、1月1日から12月31日までの1年間に支払った社会保険料です。対象になる保険の種類は、「社会保険料控除の対象となる保険の種類」にて詳しく紹介しています。

控除を受けられる対象者は「支払った人」

社会保険料控除の本人は、保険料を支払った本人です。配偶者や子どもの社会保険料も、本人が支払った場合には控除の対象となります。そのため、家族内で収入が最も高い人が社会保険料を支払うことで、より効果的な節税が期待できます。家族全員の社会保険料を一本化する場合は、本人が支払う仕組みを構築することが重要です。

社会保険料控除の対象となる保険の種類

対象となる保険の種類は多数ありますが、主な例は以下です。

- 国民年金保険料

- 厚生年金保険料

- 国民健康保険料

- 介護保険料

- 労働保険料

- 国民年金基金の掛金

- 厚生年金基金の掛金

- 後期高齢者医療保険料

国民年金保険料

国民年金保険料は、将来の年金を受け取るために支払う保険料です。この保険料は、20歳から59歳までの全ての人に加入義務があり、20歳に達した時点で加入する必要があります。

国民年金保険料を適切に支払っている場合、日本年金機構から控除証明書が送られてきます。社会保険料の控除を申請する際にはこの証明書を提出する必要があります。

国民年金保険料は、1ヶ月あたり16,590円(令和4年度現在)であり、年間で約20万円の所得控除が期待できます。

厚生年金保険料

厚生年金は国民年金と同様に老後の年金を受け取るための保険制度で、加入対象は一定時間働くサラリーマン、公務員、アルバイトなどです。

厚生年金と国民年金は別々の制度であり、サラリーマンや公務員などは両方の年金制度に加入しています。

もし年の途中で退職した場合、退職した会社から厚生年金保険料の記載された源泉徴収票を受け取る必要があります。社会保険料の控除を申請する際には、この源泉徴収票を提出する必要があります。

国民健康保険料

国民健康保険は自営業者や個人事業主、フリーランスなどが加入する医療保険です。保険者は都道府県や市区町村、国民健康保険組合です。

国民健康保険に加入することで、病院や診療所で支払う医療費の負担金が1割から3割まで減額されます。

国民健康保険料を社会保険料控除の対象とする場合、控除証明書は必要ありません。国民健康保険料の控除証明書が存在しないためです。

社会保険料控除を受けるには自治体から送られてくる納付額通知書などを利用して、支払った金額を確認し、確定申告書に記入する必要があります。

介護保険料

介護保険料は介護を必要とする人が負担を軽くして介護サービスを受けられるようにするための制度です。40歳以上の健康保険加入者は介護保険料の支払い義務があります。この料金は自治体によって定められています。介護保険料は控除証明書がないため、金額を確定申告書に記入する必要があります。

国民健康保険に加入している40歳から65歳未満の人は、国民健康保険料を控除することで同時に介護保険料も控除できます。これは国民健康保険料に介護保険料が含まれているためです。

65歳以上の人は年金から介護保険料が天引きされますが、社会保険料控除を受けることができます。

労働保険料

労働保険は、労災保険料と雇用保険料のことを指します。労災保険は、労働者が業務中や通勤中に疾病、障害、死亡などの被害を受けた場合に、給付を行う制度です。

雇用保険は失業した人や雇用状況が悪化した人に対して、失業給付を行う制度です。労災保険料は通常は会社が全額負担するため、控除することはできません。ただし一人親方など特別加入者は自己負担分の労災保険料を控除できます。

雇用保険料は退職した会社が支払ったものも源泉徴収票の「社会保険料等の金額」に含まれています。

国民年金基金の掛金

国民年金基金は自営業者や個人事業主、フリーランスを対象とした国民年金の追加制度です。

この制度は厚生年金を持たないこの層が、他の従業員や公務員と比べて公的年金が低くなることへの対応策の一環として設けられました。

国民年金基金に加入していると、国民年金基金連合会から控除証明書が送られてきます。この控除証明書を添付することで社会保険料控除を受けることができます。

厚生年金基金の掛金

厚生年金基金は企業が厚生年金の給付に加えて独自の上乗せ給付を行う制度です。これにより、将来の年金受給額が通常の厚生年金よりも多くなります。

厚生年金基金への掛金も社会保険料控除の対象となります。会社が厚生年金基金に加入している場合、雇用者は掛金を負担します。

後期高齢者医療保険料

医療費の1割を本人が、4割を若い世代の医療保険から、残りの5割を国や地方自治体が負担する後期高齢者の医療費を支援する仕組みです。被保険者の所得により負担額が変動する所得割額と被保険者が等しく負担する均等割額という方法で、被保険者一人ひとりに対して保険料の計算を行います。

それでは例として下記のAさんを元に計算していきましょう。

確定申告で社会保険料控除を受けるために必要な書類

社会保険料控除に必要な書類は下記の3つです。

- 社会保険料控除証明書

- 確定申告書

- 源泉徴収票【給与所得者や厚生年金を納めている人】

1つずつ見ていきましょう。

社会保険料控除証明書

社会保険料控除に必要な書類として「国民年金」と「国民年金基金」の場合のみ「社会保険料控除証明書」が必要です。社会保険料控除証明書は、毎年10月末ごろから日本年金機構より郵送されます。

| 払込証明書が届く時期 | 対象者 |

|---|---|

| 2022年10月26日~11月上旬 | 令和4年1月1日から令和4年9月30日までの間に国民年金保険料を納付した人 |

| 2023年2月上旬 | 令和4年10月1日から令和4年12月31日までの間に国民年金保険料を納付した人

(10月~11月発送の対象者を除く) |

社会保険料控除を受けるには証明書の原本を確定申告書に添付して提出する必要があり、添付書類にコピーを添付してはいけません。

また、配偶者や子どもといった家族の分も合わせて控除を受ける場合、家族全員の社会保険料控除証明書の原本が必要です。

10月~11月に受け取る国民年金保険料の控除証明書では、その年の9月までの納付額しか反映されていません(※10~12月の見込み額が記載されている場合、見込み額を含めた合計の控除が可能です)

【注意点】

社会保険料控除証明書の発行には時間がかかります。確定申告の期限ぎりぎりになって慌てないよう、控除証明書が手元にあるかどうかは早めに確認しておくと良いでしょう。

【2023年2月追記】

2022年12月より、日本年金機構から届く通知書の電子データを、マイナポータルで受け取れるようになりました。確定申告をe-Taxで行なう方は、電子データで提出できます。

社会保険料控除の証明書を紛失したら再発行を

10月末ごろに社会保険料控除証明書が送られてきても、実際に使用するまでには間が空いてしまいます。

特に年末はいろいろな書類を仕分けなければならないこともあり、いざ確定申告をしようと思った時にはどこにあるかわからない、紛失してしまったという方も多くいらっしゃいます。

万が一紛失してしまった方は年金事務所などに問い合わせれば再発行が可能です。

「証明書をなくしてしまったから…」とあきらめるのではなく、まずは管轄の機関に問い合わせてみてください。

確定申告書

確定申告書は税務署や地域の市役所などに置いてあります。国税庁のホームページからも印刷可能です。

確定申告書の「社会保険料控除」の欄に内訳を記入することで、控除が受けられるようになります。

源泉徴収票【給与所得者・厚生年金を納めている人】

「厚生年金」と「厚生年金基金」の社会保険料控除に必要なのが「源泉徴収票」です。以前は給与の源泉徴収票を確定申告書に添付して提出する必要がありましたが、現在は添付不要となっています。添付が不要とはいえ、正確に転記するようにしましょう。

年の途中で退職した会社の厚生年金保険料については必ず退職した会社で源泉徴収票を発行してもらいましょう。

確定申告書の社会保険料控除の書き方

ここからは社会保険料控除の適用を受ける際の確定申告書への書き方を解説していきます。

確定申告は難しい・手間がかかるといったイメージがつきまといがちですが、やり方が分かると簡単です。

しっかりとポイントを押さえて、確実に社会保険料控除を受けましょう。

社会保険料控除以外の確定申告書の書き方は、以下から確認してください。

その年に支払った社会保険料を合計する

社会保険料の所得控除を受けるためには、まずその年(1月~12月)に社会保険料をいくら支払ったのかを計算する必要があります。対象となる保険料は上の「社会保険料控除の対象となる項目」で挙げたものです。

前述の社会保険料控除証明書や支払いの際の領収書をもとに、支払った社会保険料の総額を算出しましょう。

年の途中で会社を退職しフリーランスとなった方は、退職の際に発行された源泉徴収票の「社会保険料等の金額」も参考にしてください。

紛失や記録ミスなどで支払った社会保険料の総額がわからない場合は、管轄の市役所や区役所に問い合わせると対応してもらえます。

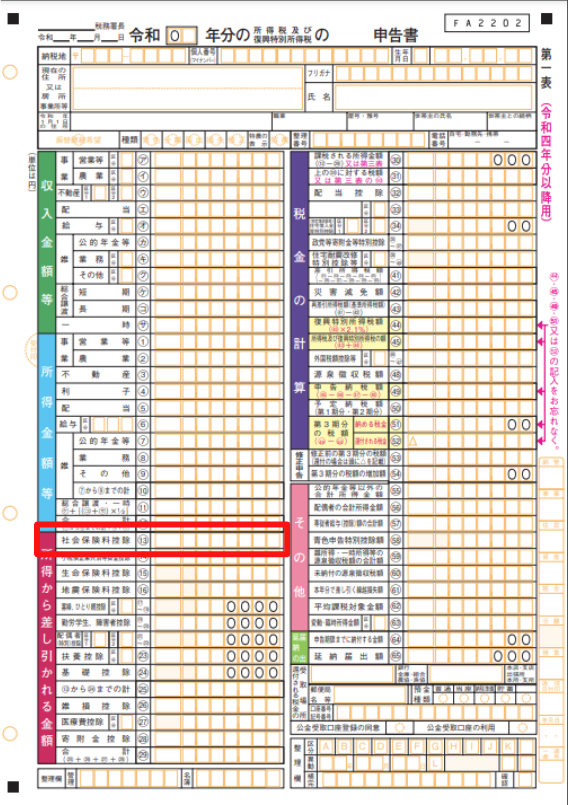

確定申告書の第一表、第二表を「社会保険料控除」欄に記入する

社会保険料控除については確定申告書の第一表、第二表に記入します。

第二表「社会保険料控除」の欄に内訳を記入

確定申告書第二表には「⑬社会保険料控除」の欄があるので、社会保険料の種類(例:厚生年金)と支払金額を記入しましょう。

なお、年の途中で退職した会社の厚生年金保険料などで確定申告する場合、社会保険料の種類の欄に「源泉徴収票のとおり」と記載し、金額は「社会保険料等の金額」を記入します。

第一表「社会保険料控除」の欄に合計額を記入

第二表で記入した社会保険料の合計金額を、第一表「社会保険料控除」の欄に記入します。

確定申告で社会保険料控除を受けるのを忘れたら

「社会保険料控除したかったけど年末調整で書類の提出が遅れてしまった…」「確定申告の時期に提出をし忘れた」とお悩みではないですか。

そんな時は還付申告をすることでさかのぼって社会保険料の控除(支払いすぎた所得税の還付)を受けることができます。

この還付申告は還付申告をする年分の翌年1月1日から5年以内であればいつでも申告可能です。

また、還付申告の実際の方法や手順などは確定申告と変わりません。

この記事で紹介してきた方法で書類をそろえて、申告書に記入と提出を行なえば還付申告は簡単に完了します。

社会保険料控除で多額の所得控除を受けられるので、遅れてもしっかりと申告しましょう。

還付申告についてより詳しい内容が知りたい方は次の記事を読むのがおすすめです。

監修税理士からのコメント

安田亮公認会計士・税理士事務所 - 兵庫県神戸市中央区元町通

確定申告をスムーズに終わらせるなら税理士へ!

確定申告をスムーズに終わらせるには、税理士に依頼するのもひとつの手です。

ミツモアは、完全無料、すべてWeb完結のシステムで、税理士と直接チャットでやり取りができます。気軽に気になることを確認してから、直接会ったり、仕事を依頼したりできる簡単で便利なプラットフォームです。

また、チャット開始の際には、見積もり金額を含めたメッセージが届きますので、料金やサービス内容の問い合わせまで自然に行うことができます。隙間時間にスマホで税理士探しをしてみてください。