新型コロナウイルスの感染拡大の影響で在宅時間が増え、株式投資を始めたり再開したりしやすくなりました。しかし一般口座で株式投資を行っていると、確定申告をしなければならない場合があります。

特に株を始めたばかりであったり、いつも会社で源泉徴収されていたりするサラリーマンの方にとって、自分で確定申告を行い納税するのは面倒ですよね。

そこで本記事では、株の利益の確定申告が不要なケースや、必要な場合でも簡単に確定申告できるポイントを解説します。

この記事の監修税理士

京浜税理士法人 横浜事務所 - 神奈川県横浜市青葉区青葉台

譲渡益と配当金の合計が年間「20万円以下」なら確定申告不要

株式投資を一般口座で行っていても、年間を通して譲渡益と配当金の合計が20万円以下であれば確定申告は不要です。

一般口座や特定口座(源泉徴収なし)は口座を開設している証券会社で源泉徴収をしてもらえません。そのため原則として損益に付随する所得税の申告は利用者自身が行う必要がありますが、利益が20万以下であれば所得税を免除してもらえます。

利益が20万円を超える場合は、証券会社で源泉徴収してもらえる特定口座(源泉徴収あり)で株式投資を続けることをおすすめします。

【注意】利益が20万円以下でも住民税は申告が必要

1年間に発生した利益が20万円以下であったとしても、住民税は申告しなければなりません。所得税に関しては20万円以下の所得に関して申告不要とするルールが定められていますが、住民税にはそのような規定がないためです。

そのため利益が20万円以下で住民税のみの申告になるのであれば、各市区町村で定めている住民税の申告書を使って申告する必要があります。もし住民税の申告を忘れてしまうと20万円以下の所得が申告漏れとなり、後日発覚すればペナルティも課された上で追加徴税されてしまうため注意してください。

一般口座の確定申告をしないとばれる?

株式投資で得た利益をわざわざ申告して余計に徴税されるのは嫌だ…という方も多いのではないでしょうか。また確定申告を忘れてしまい、後から申告が必要だったと気付くこともありますよね。

一般口座で株式投資をした結果、確定申告が必要なのにしなかった場合やもし後から必要だったと気づいた場合、どのように対応したらいいのか知っておきましょう。

税務署にばれて無申告加算税・重加算税が課される

必要なのに確定申告をしないと、税務署にばれてしまいます。なぜなら証券会社で株式の売買を行うと、その取引の内容は証券会社から税務当局に支払調書として提出されるからです。一般口座で株式投資を行った内容は税務署ですべて把握されています。

確定申告しなければならない人が申告・納税を忘れてしまうと、無申告の状態となります。無申告のまま確定申告期限を過ぎてしまうと税務署から申告漏れを指摘され、納付漏れとなっている所得税額を納めなければなりません。また本来納付すべき税額を納めればそれで終わりではなく、無申告加算税や重加算税といったペナルティが課されてしまいます。

無申告加算税は後から納めた所得税額×15%(50万円を超える部分に対しては20%)で計算されます。意図的に過少申告していたと判断された場合は重加算税が課され、さらに重い40%のペナルティが課されます。

このほか極めて悪質かつ脱税額が大きなケースでは、脱税の罪で逮捕され刑事罰を受ける可能性もあります。確定申告しないと脱税を疑われるケースもあるため、注意しなければなりません。

忘れたら早めに期限後申告をしよう

もし確定申告を忘れていた場合には、できるだけ早く済ませるようにしましょう。税務署から指摘を受けて確定申告した場合は無申告加算税が課されますが、自主的に期限後申告すれば加算税の税率は5%にまで軽減されます。

また期限後申告となった場合には延滞税が課されますが、自主的に早めに税金を納付すれば少ない金額で済むだけでなく延滞税が発生せずに済むケースもあります。

期限後に申告すると罰則を受けてしまうのではないかと心配になるかもしれません。実際は申告せずにいる方が問題を大きくしてしまうのです。申告しないままでいると刑事罰を受けることもあるので、早めに申告するのが安心でしょう。当てはまる方はぜひ以下を参考にしてみてください。

申告しなかった場合の所得税の時効は3年・住民税は5年

確定申告した人が所得金額を過少申告して所得税を全額納めていなかった場合、不足分の所得税額については3年で時効を迎えます。一方、期限内に確定申告をしなかった場合には、納めていない税額についての時効は5年となります。

例えば2022年中に一般口座で50万円の譲渡益が発生したにもかかわらず、申告期限の2023年3月15日までに申告しなかった場合、2028年3月15日に時効が成立するのです。逆にいえば、時効が成立するまでに税務署からの指摘を受ければ、税金を支払わなければなりません。

なお住民税については5年で時効となります。時効を迎えれば税金の支払義務は消滅しますが、その間に督促や差し押さえを受けると時効の計算はストップ、あるいはリセットされます。そのため、現実には時効はほとんど成立しません。

一般口座の確定申告とは

一般口座で株式投資を行っている場合、自身で所得税や住民税を計算しなくてはなりません。具体的に課税されるのは譲渡益や配当金に対してで、申告分離課税という課税法を選んで納税します。

一般口座の確定申告は面倒くさい?

一般口座では株式投資ごとに発行される「取引報告書」をまとめ、自ら収支を計算したうえで確定申告を行う必要があります。そのため証券会社が損益を計算した「特定口座年間取引報告書」を発行してもらえる特定口座に比べ、確定申告の手続きが少々面倒くさいと言えるでしょう。

特定口座(源泉徴収あり)・配当金は「株式数比例配分方式」にする

面倒なく株式投資を行うためには、確定申告しなくても済む「特定口座(源泉徴収あり)」を開設するのがおすすめです。特定口座(源泉徴収あり)では証券会社が譲渡益について源泉徴収してくれるため、株式投資に係る確定申告は原則必要ありません。ただし利益が20万円以下だった場合は過剰納付で損する場合もあるので注意しましょう。

また配当金の受取方法は「株式数比例配分方式」にするといいでしょう。他に「配当金領収証方式」などいくつかありますが、「株式数比例配分方式」を選択すれば株式譲渡損が発生した場合でも特定口座内で配当金と損益通算でき、確定申告しなくて済むケースが多いです。

株式投資で税金がかかるのは譲渡益と配当金

株式投資で税金がかかるのは、株式を売却して得た「譲渡益」と「配当金」がある場合です。

譲渡益も配当金も税率は所得税および復興特別所得税が15.315%、住民税が5%の合計20.315%です。

課税のされ方は申告分離課税

株式投資に係る税金は他の所得とは分離して税額を計算し、確定申告によって納税する申告分離課税になっています。一般の所得と分離するのはもちろん、不動産売却による譲渡益のような申告分離課税の対象となる所得とも分離して課税されます。

譲渡所得の計算方法

一般口座で株式取引を行った場合、特定口座で取引した時のように年間取引報告書は作成されません。そのため自分で確定申告のために必要な譲渡所得の計算をする必要があります。

一般口座における株式投資の譲渡所得は、損益通算の根拠として取引ごとに証券会社から届く「取引報告書」の内容をまとめて計算します。計算結果がプラスになれば譲渡益に、マイナスになれば譲渡損です。譲渡所得は次のように算出します。

| 譲渡所得=譲渡収入金額-(取得価格+譲渡手数料+負債利子+消費税+その他の経費) |

譲渡収入金額は株式を売却して得た収入、取得価格は購入の代価です。

また株式投資で損失が出た場合には「繰越控除」が利用できます。この「繰越控除」を使えば、損失額を翌年以降に持ち越して3年間の利益と相殺できます。ただし繰越控除を一度使うと翌3年間は確定申告を毎年行う必要があるので注意してください。

エクセルで計算するのが簡単

一般口座の譲渡所得を計算する際にはエクセルを使うのが便利です。

1年間に多くの取引をしている場合、エクセルを使えば取引ごとの収入金額と取得価格や手数料などの経費を簡単に集計できます。この時、証券会社から提供される取引履歴をcsvファイルでダウンロードすれば、簡単に1年分の譲渡損益を計算できます。

【会社別】譲渡益・取得価格の確認方法

一般口座では自らが譲渡益の計算を行う必要があります。しかしすべての取引の書類を保管して整理するのはとても煩雑な作業です。つい放置したままだと、いつの間にか廃棄や紛失することも絶対にないとはいえません。

取引報告がもし手元に見当たらない場合、どのような方法で確認すればいいのか証券会社ごとに説明していきます。

SBI証券

SBI証券では取引記録を10年間保存しているので、取得価格を確認する書類が手元にない場合は証券会社の「顧客勘定元帳」等を取り寄せることで取得価格が確認できます。

楽天証券

楽天証券では年間損益計算・確定申告サポート画面にログインすると、対象商品すべての年間損益額の合計、確定申告に必要な「株式等の所得金額」「配当等の額」「利子等の額」「先物取引」「雑所得」の各金額が確認できます。

株ドットコム証券

株ドットコム証券ではまず専用サイトにログイン後「資産管理」から「取引履歴」で商品ごとの取引履歴の画面を表示します。その後、取引履歴の画面上部のプルダウンメニューの日付で「20○○年すべて」を選択してボタンをクリックすると、対象の年の全ての取引履歴が表示されます。

松井証券

松井証券では注文が成立した際に「取引報告書」が発行されます。電子交付に同意している場合、会員画面内で電子書面形式で交付されます。電子交付に同意されていない場合は郵送で交付されます。

電子書面では過去5年間に発行された取引報告書、取引残高報告書等を確認することができます。また12か月分の請求につき1,100円(税込み)の請求料で「売買証明書」を発行してもらえます。

SMBC日興証券

SMBC日興証券では電子交付サービス契約済であれば、専用サイトのオンライントレードにログインすると画面で取引残高報告書が確認できます。

一般口座の確定申告のやり方

一般口座の確定申告を行う際、まずは確定申告に必要な書類を用意しましょう。

|

※確定申告書は令和5年(2023年)提出分からA・Bが廃止され、1種類に統合されました。

確定申告に必要な書類は国税庁の窓口で入手できる他、国税庁ホームページからもダウンロードできます。画面の案内に沿って金額を記入することで書類が作れる確定申告書等作成コーナーも便利です。

「確定申告書第一表」の記入

確定申告書第一表に次の項目を記載します。

①収入金額

事業で得た収入を記入します。会社員の場合は給与やボーナスの合計金額を記入します。

②所得金額

収入から必要経費を差し引いた金額を記入します。会社員の場合は、給与所得控除後の金額を記入します。

③所得控除金額

所得金額から差し引く控除額を記入します。

④税金の計算

課税所得に税率を乗じた額から税額控除額を差し引きます。

⑤還付される税金の受取場所

税金の還付を受け取る場合税金の還付先として金融機関の口座番号を書き込みます。

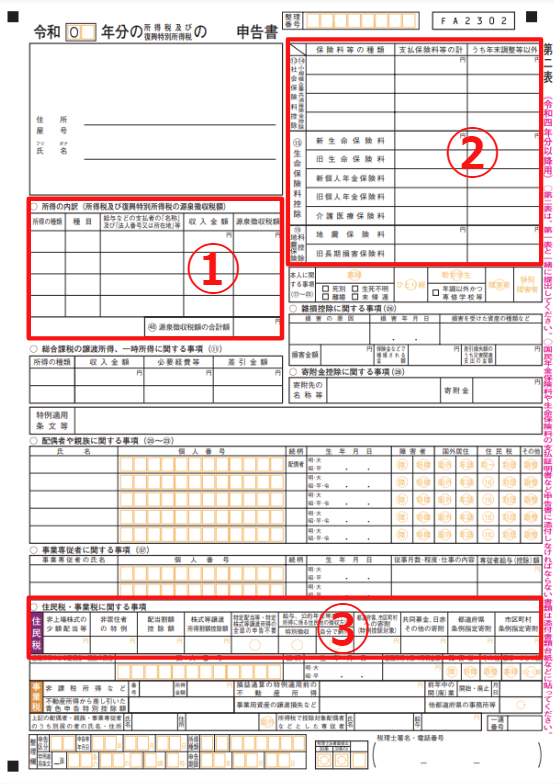

「確定申告書第二表」の記入

順番は前後しますが、まず第二表で書き込み、その内容を第一表に書き写すことになります。

①所得の内訳

源泉徴収票に記載された金額を記入します。

②社会保険料控除等に関する事項

医療費控除、社会保険料控除等の所得控除について記入します。

③住民税・事業税に関する事項

住民税の徴収方法やふるさと納税に関することを記入します。

「株式等に係る譲渡所得等の金額の計算明細書」の記入

証券会社から送られてくる「取引報告書」を基に「株式等に係る譲渡所得等の金額の計算明細書」に株式投資の収入を記載します。様式は次のとおりです。

①第2面で記入した収入額を記入します。

②第2面で記入した経費を記入します。

③上記の記載事項から収支を計算します。

④証券会社から送られてくる「取引報告書」に記載された内容を記入します。

「確定申告書第三表」の記入

株の譲渡益は給与所得とは別計算になる分離課税で行うため、次のような様式の「確定申告書第三表(分離課税用)」を提出します。

①株式投資による収入を記入します。株式等の譲渡収入(ツ&テ)は、計算明細書「③ 小計」の金額を転記します。

②株式投資による所得額を記入します。株式等の譲渡所得(71& 72)は、計算明細書「⑪ 所得金額」の金額を転記します。

③それぞれの項目について、課税される所得金額を算出して記入します。

税務署に提出

確定申告書の記入が完了したら税務署に提出します。確定申告の期間は2月16日から3月15日までですが、一部の税務署を除き土、日曜日は閉庁しています。提出先は住民票の有る住所地を管轄する税務署です。

またわざわざ税務署まで出向かなくても、郵送での申請やe-Tax(イ―タックス)を使ってのネット申請も可能です。

【住民税】納税通知書に従う・配当金は「申告不要制度」で

住民税については所得が発生した翌年に居住している市区町村から納税通知書が送られてくるので、通知書に従って納税しましょう。住民税は確定申告書をもとに計算されるため、別途で申告書を提出する必要はありません。

ただし確定申告の際に自分で年4回納付する普通徴収と勤務先を通じて毎月納付する特別徴収を選択できるため、給与以外の所得に係る住民税を自分で納付したい方は普通徴収を選びましょう。

また課税総所得額が900万円以下の方の場合、配当金については住民税の「申告不要制度」を利用するのがおすすめです。

配当金には配当控除という制度がありますが、配当控除を利用する際に住民税の申告不要制度を適用すれば、申告した場合よりも住民税額や社会保険料額を抑えられる場合があります。

ただし令和4年度の税制改正大綱では、所得税と住民税の課税方式を一致させると明記されていました。そのため2024年以降は住民税だけで申告不要制度を選択することはできなくなる見込みです。

| 参考:令和4年度 税制改正解説 |

一般口座で確定申告、こんな場合はどうするの

一般口座で確定申告を行う場合、状況によって一般口座だけで処理ができないこともあります。一般口座で確定申告を行う際に、考えられるケースについて対応策をみていきましょう。

一般口座と特定口座の両方で取引のある場合の確定申告

一般口座と特定口座の両方で取引がある場合は、それぞれの取引を「株式等に係る譲渡所得等の金額の計算明細書」に記入して合算します。

損失を翌年に繰り越す場合の確定申告

株式投資で損失がでた場合は「所得税及び復興特別所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」を作成します。「譲渡損失」は3年間繰り越すことができますが、毎年確定申告する必要があります。

特定口座のみで株式投資をしていると確定申告の必要がないという利点がある一方で、損失については何の対策も講じられません。

一般口座であれば損失が生じた場合、確定申告によって翌年以降の利益を相殺することで節税が図れるというメリットがあります。

複数回同じ銘柄を取引した場合の確定申告

同一の銘柄を複数回取引した場合の計算は、売却から解約までの期間に購入した株式等の平均取得単価を計算して、平均取得単価に売却・解約した株式数を乗じた金額を取得費として申告します。

一般口座から特定口座に移管したい

一般口座から特定口座に株を移管することは、一部の例外を除いてできません。一般口座の株を売却した後に、特定口座で株式投資をする必要があります。

税理士に依頼して賢く確定申告を行おう

一般口座を利用して株式投資を行うと、譲渡益の計算が煩雑になることがあります。その場合の対策として、税理士に依頼して確定申告を行ってもらう方法があります。

税理士に依頼すれば、税務申告を正しくストレスなく行うことができます。

また確定申告の所得金額は、単に納税額に影響するだけでなく、社会保険料や住民税の金額にも影響してきますから、税理士によって節税対策をすることはとても有意義だといえます。

自分に合った節税対策が可能

確定申告も、仕事が会社員か個人事業主かによって考え方が大きく異なってきます。税理士に依頼することで、自分の業態に会った節税対策が可能になります。

確定申告を忘れるというリスクが避けられる

確定申告に不慣れな場合、申告期限に間に合わないというリスクがあります。申告期限を過ぎてからの確定申告は、納付すべき税額に対して50万円までは15%、50万円を超える部分は20%の割合を乗じた「無申告加算税」や借金の利子に相当する「延滞税」を徴収されます。

税理士に依頼することで、期限までに確実に確定申告が行えるという安心感を得られるでしょう。

監修税理士からのコメント

京浜税理士法人 横浜事務所 - 神奈川県横浜市青葉区青葉台

ミツモアで税理士を探そう!

税理士とのお付き合いは、そのときだけのものではなく、長期間に渡るものです。だからこそ、費用だけでなく、相性や対応の誠実さも、事前に十分に確認しておきたいですね。

そんな税理士選びにおすすめなのが、全国の税理士が登録しているマッチングサイト「ミツモア」です。地域と依頼したい内容に応じて、まずは見積もりが確認できます。その後、メッセージでのやりとりで担当業務の範囲やオプションなどを確認できるので、面談するのと同じように、税理士の人柄が見えてきます。

簡単!2分で税理士を探せる!

ミツモアなら簡単な質問に答えていただくだけで2分で見積もり依頼が完了です。

パソコンやスマートフォンからお手軽に行うことが出来ます。

最大5件の見積りが届く

見積もり依頼をすると、税理士より最大5件の見積もりが届きます。その見積もりから、条件にあった税理士を探してみましょう。税理士によって料金や条件など異なるので、比較できるのもメリットです。

チャットで相談ができる

依頼内容に合う税理士がみつかったら、依頼の詳細や見積もり内容などチャットで相談ができます。チャットだからやり取りも簡単で、自分の要望もより伝えやすいでしょう。

税理士に依頼するならミツモアで見積もり依頼をしてみてはいかがでしょうか?